GEAB 102

Il y a dix ans jour pour jour, dans son deuxième numéro de février 2006[1] alertant sur le déclenchement imminent d’une « crise systémique globale », le GEAB se fondait sur l’identification de deux signes forts : la fin de la publication de l’indicateur de masse monétaire M3[2] (suggérant la mise en route à des degrés inhabituels de la fameuse « planche à billets verts » dont on n’a plus arrêté d’entendre parler depuis) ; et le lancement par un Iran – non encore contraint par les sanctions internationales – d’une bourse du pétrole en euros[3]. Ces deux signes forts permirent à l’équipe du GEAB de l’époque d’affirmer que quelque chose d’énorme se préparait qui allait questionner les fondements du système dans lequel le monde économico-financier vivait à l’époque, soit le système du pétrodollar et de l’argent-dette.

Pour ce qui est de la masse monétaire, les choses ont bien tourné autour de ce thème depuis dix ans. La mise en route de cette « planche à billets » que les Américains avaient souhaité discrète en cessant de publier M3, a bientôt dû être officialisée via les gigantesques QE de la Fed[4], puis arrêtée, tout d’abord relayée par les QE alliés qui ne tarderont pas à ralentir également, comme notre équipe le répète depuis six mois. Suite et fin de la tentative de maintenir artificiellement la suprématie du dollar via l’inondation planétaire de cette monnaie ; suite et fin du système d’endettement comme moteur de croissance.

Concernant la vente du pétrole iranien en euro, attaque majeure d’un non-aligné sur le système pétrodollar, il est particulièrement intéressant de mettre bout à bout : l’annonce par l’Iran du lancement de cette bourse en pétro-euro début 2006, du déclenchement des sanctions internationales contre ce pays en juillet 2006 qui a en partie fait avorter le projet, puis les énormes attaques contre l’euro via la Grèce à partir de 2009[5], qui ont permis au dollar de reprendre un lustre qui avait terni en 2008. Il est encore plus intéressant de noter que la crise de la dette grecque (bien que non résolue) est enfin laissée de côté par les médias, qu’aussitôt libéré de ses sanctions l’Iran annonce la vente de son pétrole en euro… et que le lendemain la Deutsche Bank est attaquée de toutes parts.

Une des hypothèses de départ de notre équipe, vous vous rappelez, c’est que le vrai « game-changer » pour la suprématie mondiale du dollar, c’est l’euro en fait. Car l’euro était bien évidemment la première monnaie à concurrencer directement le statut d’unique monnaie de réserve internationale du dollar. Et lorsque l’on regarde, rétrospectivement pour une fois, la séquence d’événements ci-dessus, on ne peut s’empêcher de se dire que la vraie guerre qui a eu lieu ces dix dernières années aura été une guerre entre les États-Unis et l’Europe. Guerre pendant laquelle le yuan, les BRICS, la New Development Bank, et tout un système alternatif au système occidental, a pu avancer tranquillement pendant que l’Occident se déchirait silencieusement[6].

Comme quoi toute résistance au changement est vaine. Quoique…

Si l’on compare maintenant ce qu’il s’est passé en 2007-8 lorsque la crise a officiellement commencé et ce nouvel épisode qui inquiète tant la planète finance, une image de la crise sur dix ans s’impose à nous : les chutes qu’ont connues les valeurs au début de la crise furent gigantesques et le système a été près de s’effondrer complètement. D’une certaine manière, le processus d’effondrement donne l’impression d’avoir été arrêté juste avant de toucher le sol. C’est ainsi qu’il ne s’est pas vraiment cassé : un crash avorté en quelque sorte.

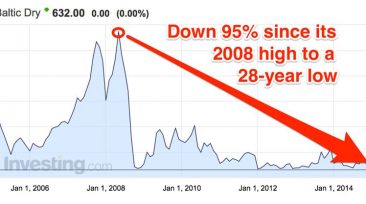

Baltic Dry Index 2006 – 2014 – Source : Business Insider[7]

Et le fait est qu’à l’époque, personne n’avait intérêt à ce que le système se brise, tout simplement parce que rien n’était encore prêt pour le remplacer. Et donc : arrêt sur image… pendant dix ans.

Dix années durant lesquelles tout le monde a travaillé… pour le meilleur et pour le pire : les Chinois ont recentré leur économie et se sont préparés à l’inévitable transition du statut d’atelier du monde à celui de puissance économique à part entière, les BRICS se sont organisés et ont créé les outils de nouveaux mécanismes de financement et de gouvernance internationaux, les États-Unis d’Obama ont contribué à débloquer de gros verrous qu’avaient posés les États-Unis de George W. Bush (au premier rang desquels les sanctions contre l’Iran), les Russes se sont positionnés en contre-pouvoir géopolitique, les États-Unis du Pentagone ont reculé de beaucoup d’endroits dans le monde mais ont avancé sur le territoire européen considéré comme devant impérativement rester dans le giron, les puissances financières ont bloqué la plupart des projets de régulation susceptibles de les affecter… mais pas tous (en réalité, ils ont tout de même perdu énormément de leur superbe), quant aux Européens, l’euro a résisté et le découplage avec les États-Unis a tout de même progressé même si une vraie gouvernance de la zone est toujours en attente (… de referendum britannique comme nous le verrons plus loin) ainsi qu’une Europe de la défense.

Bref, si, il y a huit ans, le système ne pouvait se briser sans entraîner l’ensemble de la planète dans une gigantesque catastrophe, on peut considérer aujourd’hui que beaucoup de choses sont prêtes à « réceptionner » l’économie planétaire lorsque l’ancien système effectuera les derniers centimètres qui le séparent du sol et de l’écrasement.

Or il semble bien que ce crash final soit désormais en cours.

La crise bancaire occidentale, inévitable suite au choc de l’effondrement des cours du pétrole en dollar, fait trembler la planète finance. Cela a commencé en Chine, mais, comme nous l’avions bien expliqué dans le précédent numéro en particulier, ce qui tremblait en Chine n’avait rien de spécifiquement chinois : c’était bien la partie chinoise du fameux système financier occidentalo-centré. Et désormais en effet, c’est déjà remonté vers l’Europe…

Cela dit, notre équipe estime que le choc psychologique (risque de panique des gouvernants et des populations) est actuellement ce qu’il y a de plus dangereux dans cette crise des marchés et des banques. Car sur le fond, les valorisations délirantes et totalement artificielles de ces protagonistes-clés du système financier antérieur que sont les banques et les marchés, doivent un jour dégonfler pour que la gigantesque dette correspondante soit enfin restructurée, et que l’économie puisse enfin redémarrer. Sans compter le fait qu’il faut aussi que la mastodontesque puissance financière soit affaiblie pour que les politiques puissent enfin reprendre complètement les choses en main – en espérant qu’ils continueront à se situer dans la démocratie, sinon cette reprise en main par les politiques pourrait finir dans les poches des militaires…

Notre équipe souhaite maintenant proposer un axe complémentaire d’interprétation des ressorts de la crise systémique globale qui donne une vision intéressante d’un point de vue de l’anticipation.

Lorsque les maîtres du xxe siècle sont venus s’échouer à l’orée du xxie sur les côtes du « nouveau monde », ils ont assez vite compris les horizons nouveaux ouverts par les puissances émergentes. L’ancien « tiers-monde », puis « monde en voie de développement », désormais appelé « émergeant » alors qu’il est en fait « émergé », se déployait sous leurs yeux éblouis. Les États-Unis en particulier, mais l’Europe également, en tant que club dominant jusque-là, se sont tout d’abord frotté les mains à la perspective des marchés prodigieux qui s’ouvraient à eux.

Toute l’économie occidentale s’est alors lancée à corps perdu dans un projet général d’investissement mirifique dans le but de se préparer à honorer la demande gigantesque qui allait les submerger. Pour ce faire, les entreprises ont pondu des prévisions de résultats enthousiastes et très convaincantes pour obtenir des banques les fonds nécessaires à leurs redimensionnements. Les prêts ont été consentis, forts de perspectives de retour extraordinaires. Des milliards et des milliards de dollars ont ainsi été imprimés par les banques privées, créant une exorbitante richesse numérique de valorisation par anticipation dont personne ne doutait qu’elle deviendrait vite de la vraie richesse.

Arrêtons-nous un instant sur la crise monétaire fondamentale que ce comportement a induit. Comme chacun sait, la monnaie-dollar de la seconde moitié du xxe siècle est passée d’une monnaie appuyée sur l’or, à une monnaie appuyée sur le pétrole, puis l’ultra-financiarisation l’a en réalité fait passer à une nouvelle étape : la « monnaie-valeur anticipée ». En effet, lorsqu’une banque privée crée de la monnaie pour financer un projet, elle anticipe que cette avance créera la richesse anticipée et que la monnaie restera ainsi connectée à la réalité économique. Et le fait est que dans une économie croissant à un rythme régulier, l’argent reste ainsi en effet de l’argent.

Mais si, à un moment de l’histoire, un optimisme délirant s’empare d’un système économique sur une anticipation fausse de taille planétaire, l’argent devient de la dette, de la « vraie » cette fois.

Or c’est ce qu’il s’est passé à partir de 2005, et cela remet en fait en question le système monétaire tant que cette dette se mêle au « véritable » argent.

En effet, le problème de l’Occident, c’est qu’il avait omis de comprendre que les nouveaux marchés correspondraient aussi à une nouvelle concurrence et que ses entreprises ne seraient pas les seules à bénéficier de la manne, peut-être même le contraire. Cette magistrale erreur d’anticipation s’est vue pour la première fois en 2007 et la crise des subprimes fut celle du petit bout de la chaîne alimentaire du système financier : les particuliers, qui s’étaient vu octroyer des prêts personnels le plus facilement du monde dans ce fameux contexte d’enthousiasme délirant sur les perspectives économiques générales. Huit ans plus tard, c’est l’autre bout de la chaîne en question qui prend feu : toute l’économie née de cet endettement s’effondre et les banques par qui le crime est arrivé sont finalement obligées d’acter de l’irréalité de leur valorisation. La crise des CDS et de tous ces produits qui ont facilité et déresponsabilisé le prêt à outrance à partir de la fin du siècle dernier partent en fumée : évaporation des actifs-fantômes, comme anticipé par le GEAB il a longtemps… 10 ans pour y arriver, dix ans pour boucler une crise.

Cette description peut paraître effrayante. Néanmoins notre équipe continue à penser : que le « hard-landing » sera avant tout un « landing » salutaire même si des catégories d’acteurs y laisseront leur peau, que le monde a eu dix ans pour se préparer à cette issue qui est aussi une solution, que les banques ne feront sans doute même pas vraiment faillite ou très peu le feront parce que les États ou entités supra-étatiques sont également en position désormais de reprendre en main les choses contrairement à il y a dix ans, que bien des indicateurs vont passer au rouge mais que de nouveaux indicateurs déjà dans le vert commencent à voir le jour, que de nouvelles dynamiques économiques (en particulier toute l’économie collaborative permise par internet) sont déjà là et que des systèmes politiques à nouveau aux commandes ne seront pas longs à les repérer, à les encadrer, à les comptabiliser, à les taxer et à recréer de la richesse collective avec, etc.

Cela dit, il va y avoir des dommages collatéraux : en simplifiant, notre équipe est tentée de penser que, notamment, souffrira tout ce qui est « très gros ». Parce que tout ce qui est très gros est aussi tout ce qui est endetté à l’extrême.

L’industrie du pétrole/gaz de schiste est un cas caractéristique de cette folie d’endettement : la théorie du pic pétrolier au début du xxie siècle a fait miroiter l’idée d’une explosion des prix du pétrole qui, mathématiquement, semblait inévitable, justifiant des investissements ahurissants fondés sur des hypothèses de résultats mirobolants. Nous avons déjà vu que les réserves de pétrole ainsi « inventées » sont actuellement peu à peu effacées puisqu’elles ne seront jamais pompées ; elles ont pourtant existé dans les bilans des entreprises (en emprunt) et dans ceux des banques – évaporation d’actifs fantômes.

Nous avons vu la dernière fois que nous anticipions de graves difficultés dans des secteurs aussi puissants que celui de l’armement, pour ces raisons exactes : péché d’orgueil, « nous allons couvrir de nos armes la planète » ; nous verrons dans ce numéro que toute l’industrie du transport de fret est en danger ; nous verrons dans le prochain numéro que le BTP qui valorise actuellement des milliards de bénéfices dans les pays émergés sont en train de faire une fausse anticipation[8]. Nous sommes aussi convaincus depuis longtemps que les Monsanto et autres petits chimistes de l’agro-industrie vont avoir de gros problèmes… sous le coup aussi des effets de la COP21 et de la reprise en main du monde par le politique.

Comme dit plus haut déjà, notre vraie inquiétude reste et demeure le caractère démocratique ou non de cette reprise en main par le politique. Au service de qui va se mettre ce politique ? De l’ordre ou du bien-être ? … (Pour lire la suite, abonnez-vous)

———————————————————————————–

[1] Source : LEAP (ancien site), 15/02/2006.

[2] Source : Federal Reserve Bank of Saint Louis, 13/03/2006.

[3] Source : The Trumpet, 12/2005.

[4] Source : The Market Mogul.

[5] Source : Wikipedia.

[6] Il est bien évident que l’« otanisation » de l’Europe à partir de 2014 est à lire suivant la même grille de lecture.

[7] Nous en parlerons plus loin mais aujourd’hui cet indice est en train de descendre sous les 300, chutant donc de 50% par rapport aux dernières moyennes… ce qui n’est en fait rien par rapport à sa chute de 11.000 à 600 en 2008… mais ce sont tout de même les derniers centimètres avant la vague de faillites.

[8] Source : Les Echos, 03/07/2015

Le système pétrodollar est à l'agonie depuis plusieurs années déjà. Nous l'avons écrit au GEAB n° 100 notamment : notre équipe estime que nous vivons cette année l'effondrement définitif de ce système. [...]

Depuis que le Royaume-Uni a adhéré à la Communauté européenne en 1973 aux conditions exorbitantes que l’on sait pour l'Europe, ses dirigeants n’ont cessé de reconduire ad nauseam la stratégie [...]