Esattamente dieci anni fa, nell’ultimo numero del febbraio 2006[1] che avvertiva sull’imminente scoppio di una « crisi sistemica globale », il GEAB individuava due segnali forti: la fine della pubblicazione dell’indicatore di massa monetario M3[2] (che suggeriva l’inusuale messa in atto della famosa « moneta stampata » di cui da allora se ne è sentito parlare di continuo); e il lancio da parte dell’Iran – non ancora soggetto a sanzioni internazionali – di una borsa del petrolio in euro[3]. Questi due segnali forti permisero al team del GEAB di allora di affermare che si stava profilando qualcosa di enorme che avrebbe messo in discussione le fondamenta del sistema nel quale viveva il mondo economico-finanziario dell’epoca, ovvero il sistema del petrodollaro e della moneta debito.

Per quanto riguarda la massa monetaria, da dieci anni le cose vanno bene. La messa in atto di questa « moneta stampata », che gli americani avevano ritenuto discreta smettendo di pubblicare l’M3, ha dovuto essere ben presto ufficializzata con i giganteschi QE della FED[4] e poi arrestata, all’inizio sostituita dai QE, i quali non tarderanno anch’essi a rallentare, come il nostro team ripete da sei mesi. Continuazione e fine del tentativo di mantenere artificialmente la supremazia del dollaro con l’inondazione planetaria di questa moneta; continuazione e fine del sistema di indebitamento come motore di crescita.

In quanto alla vendita del petrolio iraniano in euro, principale attacco di un paese non allineato al sistema petrodollaro, è particolarmente interessante rimettere insieme i pezzi: l’annuncio da parte dell’Iran del lancio della borsa in petroeuro all’inizio del 2006 e dell’imposizione delle sanzioni internazionali contro il paese nel luglio 2006 che ha in parte fatto fallire il progetto, poi i grandi attacchi contro l’euro attraverso la Grecia a partire dal 2009[5], che hanno permesso al dollaro di riprendere quel decoro che si era offuscato nel 2008. È ancor più interessante notare come la crisi del debito greco (benché irrisolta) venga infine trascurata da parte dei media, una volta libero da sanzioni l’Iran annuncia la vendita di petrolio in euro… e l’indomani la Deutsche Bank viene attaccata da tutte le parti.

Ricorderete che una delle prime ipotesi del nostro team è che il vero « cambio di strategia » per la supremazia mondiale del dollaro è in realtà l’euro. Perché l’euro è stato effettivamente la prima moneta a competere direttamente per lo statuto di moneta unica di riserva internazionale del dollaro. E quando si guarda, per una volta in retrospettiva, a tutti i fatti di cui sopra, non si può fare a meno di dire che la vera guerra che ha avuto luogo in questi ultimi dieci anni è stata una guerra tra gli Stati Uniti e l’Europa. Guerra durante la quale lo yen, gli BRICS, la New Development Bank e un intero sistema alternativo a quello occidentale ha potuto avanzare tranquillamente mentre l’Occidente era lacerato nel silenzio[6].

E quindi ogni resistenza al cambiamento è vana. Ma…

Ora, se si confronta quanto è successo nel 2007-2008, quando è ufficialmente cominciata la crisi, a questo nuovo episodio che tanto preoccupa il pianeta finanza, ci ritroviamo di fronte un’immagine della crisi decennale: il crollo che hanno conosciuto i valori all’inizio della crisi è stato enorme e il sistema è stato sul punto di crollare completamente. In un certo qual modo, il processo di crollo dà l’impressione di essere stato arrestato ancor prima di toccare terra. Non si è quindi veramente rotto: un crash in qualche modo evitato.

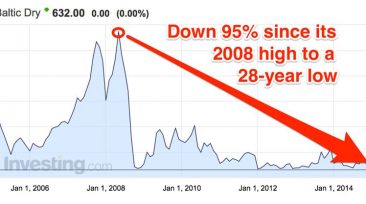

Baltic Dry Index 2006 – 2014 – Fonte: Business Insider[7]

Baltic Dry Index 2006 – 2014 – Fonte: Business Insider[7]

E il fatto è che all’epoca a nessuno importava che il sistema si rompesse, molto semplicemente perché non c’era ancora niente che lo sostituisse. E quindi: fermiamoci qui… per dieci anni.

Dieci anni nel corso dei quali è stato fatto molto… per il meglio e per il peggio: i cinesi hanno ricentrato la loro economia preparandosi all’inevitabile transizione da statuto di centro del mondo a quello di vera potenza economica, i BRICS si sono organizzati creando strumenti di nuovi meccanismi di finanziamento e di governance internazionali, gli Stati Uniti di Obama hanno contribuito a rimuovere i grossi ostacoli posti dagli Stati Uniti di George W. Bush (tra cui al primo posto le sanzioni contro l’Iran), i russi si sono posti come contropotere geopolitico, gli Stati Uniti del Pentagono hanno indietreggiato da molte parti nel mondo ma hanno avanzato sul territorio europeo che avrebbe dovuto per forza essere coinvolto, le potenze finanziarie hanno bloccato gran parte dei progetti di regolazione in grado di influenzarle… ma non tutti (in realtà hanno perso molto del loro potere), in quanto agli europei l’euro ha resistito e la separazione dagli Stati Uniti è progredita, anche se la questione di una vera governance della zona (…di referendum britannico, come vedremo più avanti) nonché di un’Europa della difesa restano tuttora in sospeso.

In breve, se otto anni fa il sistema non poteva rompersi senza trascinare l’intero pianeta in una gigantesca catastrofe, oggi si può affermare che molte cose sono pronte ad « accogliere » l’economia planetaria quando il vecchio sistema effettuerà gli ultimi centimetri che lo separano da terra e dall’annientamento.

Ora sembra proprio che questo crash finale sia ormai in corso.

La crisi bancaria occidentale, che ha inevitabilmente seguito lo choc del calo dei prezzi del petrolio in dollaro, fa tremare il pianeta finanza. Tutto è cominciato in Cina, ma, come abbiamo spiegato in particolare nel precedente numero, quello che tremava in Cina non aveva niente di cinese: era la parte cinese del famoso sistema finanziario occidentale. E ormai, in effetti, è già risalito verso l’Europa…

Detto questo, il nostro team ritiene che lo shock psicologico (rischio di panico dei dirigenti e della popolazione) è attualmente ciò che vi è di più pericoloso nella crisi dei mercati e delle banche. Perché sullo sfondo, le valorizzazioni deliranti e totalmente artificiali di questi protagonisti chiave del sistema finanziario precedente che sono le banche e i mercati, un giorno dovranno sgonfiare affinché l’enorme debito corrispondente venga alla fine ristrutturato e l’economia possa riprendersi. Senza contare che è inoltre necessario che la mastodontica potenza finanziaria si indebolisca affinché le politiche possano alla fine riprendere completamente il controllo della situazione – sperando che continuino ad essere democratiche, altrimenti questo controllo da parte delle politiche potrebbe finire nelle mani dei militari…

Il nostro team vuole adesso proporre un asse complementare di interpretazione delle cause della crisi sistemica globale che fornisce una visione interessante da un punto di vista di anticipazione.

Quando alle soglie del XXI secolo i capi del XX secolo si sono arenati sulle coste del « nuovo mondo », hanno ben presto compreso i nuovi orizzonti aperti dalle potenze emergenti. L’ex « terzo mondo », poi « mondo in via di sviluppo », ormai chiamato « emergente » mentre in realtà è « emerso », si è mostrato ai loro occhi abbagliati. Gli Stati Uniti in particolare, ma anche l’Europa, in quanto paese dominante fino ad allora, in un primo momento si sono sfregati le mani di fronte alla prospettiva dei prodigiosi mercati che si aprivano davanti a loro.

L’intera economia occidentale si è quindi gettata a capofitto in un progetto generale di investimento altisonante allo scopo di prepararsi a onorare l’enorme domanda che li avrebbe sommersi. A tal fine, le imprese hanno avanzato previsioni di risultati entusiaste e assai convincenti per ottenere dalle banche i fondi necessari per un ridimensionamento. I prestiti sono stati concessi, forti delle straordinarie prospettive di guadagno. Miliardi e miliardi di dollari sono stati quindi stampati dalle banche private, creando un’esorbitante ricchezza numerica di valorizzazione per anticipazione di cui nessuno dubitava che sarebbe presto diventata vera ricchezza.

Soffermiamoci un istante sulla crisi monetaria fondamentale scatenata da questo comportamento. Come è ben noto, la moneta-dollaro della seconda metà del XX secolo è passata da moneta retta sull’oro a moneta retta sul petrolio, poi l’ultra-finanziarizzazione l’ha in realtà fatta passare ad una nuova tappa: la « moneta-valore anticipata ». Quando infatti una banca privata crea moneta per finanziare un progetto, anticipa che questo acconto creerà la ricchezza anticipata e che la moneta rimarrà quindi connessa alla realtà economica. E il fatto è che in un’economia crescente a ritmo regolare il denaro resta denaro.

Se però in un momento della storia un ottimismo delirante si impadronisse di un sistema economico su una falsa anticipazione di dimensione planetaria, il denaro diventerebbe debito, questa volta « vero ».

Ora, questo è quanto è successo a partire dal 2005, e in realtà ciò rimette in discussione il sistema monetario, tanto che questo debito si mescola al « vero » denaro.

Il problema dell’Occidente è infatti quello di non aver capito che i nuovi mercati rappresenterebbero anche una nuova concorrenza e che le imprese non sarebbero le sole a beneficiarne, forse perfino il contrario. Questo magistrale errore di anticipazione si è visto per la prima volta nel 2007 e la crisi dei subprime è stata quella di un piccolo capo della catena alimentare del sistema finanziario: i privati che si erano visti concedere prestiti personali nel modo più facile del mondo in un grande contesto di entusiasmo delirante sulle prospettive economiche generali. Otto anni dopo, è l’altro capo della catena a prendere fuoco: l’intera economia nata da tale indebitamento crolla e le banche da dove si è verificato il crimine sono alla fine costrette a riconoscere l’irrealtà della loro valorizzazione. La crisi dei CDS e di tutti quei prodotti che hanno agevolato e deresponsabilizzato il prestito ad oltranza a partire dalla fine del secolo scorso vanno in fumo: evaporazione degli attivi-fantasma, come anticipato dal GEAB molto tempo fa… dieci anni per arrivarci, dieci anni per tappare una crisi.

Questa descrizione può sembrare spaventosa. Tuttavia il nostro team continua a pensare: che l’« hard landing » sarà soprattutto un « landing » salutare, anche se alcune categorie di attori ci lasceranno la pelle, che il mondo ha avuto dieci anni per prepararsi a tutto questo, che è anche una soluzione, che le banche probabilmente non falliranno veramente oppure falliranno molto poco perché gli Stati o le entità sovranazionali sono ormai in grado di riprendere in mano la situazione rispetto a dieci anni fa, che molti indicatori diventeranno negativi ma che cominciano già a vedere la luce nuovi indicatori positivi, che già esistono nuove dinamiche economiche (in particolare l’intera economia collaborativa permessa da Internet) e che non saranno difficili da trovare, inquadrare e contabilizzare nuovi sistemi politici di controllo con cui ricreare ricchezza collettiva, ecc.

Detto questo, ci saranno danni collaterali: semplificando, il nostro team è tentato a pensare che, in particolare, soffrirà tutto ciò che è « molto grande ». Perché tutto ciò che è molto grande è anche tutto ciò che è indebitato fino al collo.

L’industria del petrolio e del gas di scisto è un caso caratteristico di questa follia di indebitamento: la teoria del picco petrolifero all’inizio del XXI secolo ha fatto balenare l’idea di un’esplosione dei prezzi del petrolio che, matematicamente, sembrava inevitabile, giustificando investimenti inauditi basati su ipotesi di risultati mirabolanti. Abbiamo già visto come attualmente le riserve di petrolio così « inventate » vengono a poco a poco eliminate perché non saranno mai alimentate; eppure sono esistite nel bilancio delle imprese (sotto forma di prestito) e in quello delle banche – evaporazione di attivi fantasma.

L’ultima volta avevamo anticipato gravi difficoltà in settori tanto potenti quanto quello delle armi per le seguenti precise ragioni: peccato d’orgoglio, « copriremo il pianeta con le nostre armi »; in questo numero vedremo che l’industria del trasporto merci è in pericolo; nel prossimo numero vedremo che il BTP che dà attualmente valore a miliardi di utili nei paesi sviluppati sta facendo una falsa anticipazione[8]. Da tempo siamo inoltre convinti che i Monsanto e altri piccoli chimici dell’agroindustria avranno grossi problemi… anche sotto i colpi degli effetti della COP21 e della ripresa del controllo del mondo da parte della politica.

Come già detto, la nostra vera preoccupazione è e rimane il carattere democratico o meno di questa ripresa del controllo da parte della politica. Al servizio di chi si metterà questa politica? Dell’ordine o del benessere?

———————————————————-

[1] Fonte: LEAP (vecchio sito), 15/02/2006

[2] Fonte: Federal Reserve Bank of Saint Louis, 13/03/2006

[3] Fonte: The Trumpet, 12/2005

[4] Fonte: The Market Mogul

[5] Fonte: Wikipedia

[6] È ovvio che la « trasformazione stile NATO » dell’Europa è da leggere seguendo la stessa chiave di lettura.

[7] Ne parleremo più avanti, ma oggi questo indice sta scendendo sotto i 300, calando quindi del 50% rispetto alle ultime medie… il che non è niente in confronto al calo da 11.000 a 600 nel 2008… sono però comunque gli ultimi centimetri prima dell’ondata di fallimenti.

[8] Fonte: Les Echos, 03/07/2015