Vor zehn Jahren in seiner zweiten Ausgabe vom Februar 2006[1], in der er wegen des bevorstehenden Ausbruchs einer „globalen systemischen Krise“ Alarm schlug, stützte sich der GEAB auf die Identifikation zweier starker Anzeichen: das Ende der Veröffentlichung des Geldmengen-Indexes M3[2] (was auf den Beginn des berühmten, ungewöhnlich massiven „Dollardruckens“ hindeutete, von dem seitdem ohne Unterlass geredet wird) und der Start einer Ölbörse in Euro[3] durch den Iran – der damals noch nicht durch die internationalen Sanktionen eingeschränkt war. Diese zwei starken Anzeichen erlaubten es dem damaligen GEAB-Team festzustellen, dass etwas Enormes in Vorbereitung war, welches die Fundamente des Systems, in dem die Wirtschafts- und Finanzwelt zu dieser Zeit lebte, in Frage stellen würde, also das Petrodollar-System und das Schuldengeld.

Was die Geldmenge betrifft, haben sich die Dinge seit zehn Jahren immer um dieses Thema gedreht. Die Einleitung dieses „Gelddruckens“, welches die Amerikaner diskret durch den Stopp der Publikation des M3 machen wollten, musste kurz danach offiziell gemacht werden durch das gigantische QE der Fed[4], welches dann gestoppt und zunächst übernommen wurde durch die QE „Alliierten“, die dann auch langsamer wurden, wie es unser Team seit sechs Monaten immer wieder darstellt. Fortsetzung und Ende des Versuchs, die Vormachtstellung des Dollars künstlich aufrecht zu erhalten, durch die Flutung der Welt mit diesem Geld; Fortsetzung und Ende des Systems des Wachstums durch Verschuldung.

Was den Verkauf von iranischem Öl in Euro betrifft, eine größere Attacke eines Quertreibers auf das Petrodollar-System, ist es besonders interessant, dies nochmal aufzurollen: die Ankündigung des Beginns dieser Petroeuro-Börse Anfang 2006 durch den Iran, die Auslösung der internationalen Sanktionen gegen dieses Land im Juli 2006, was dann dieses Projekt verhindert hat, dann die enormen Angriffe auf den Euro via Griechenland ab 2009[5], die es dem Dollar erlaubten, wieder als Kronleuchter da zu stehen, nachdem er 2008 sein Licht verloren hatte. Es ist auch noch interessant, festzustellen, dass die griechische Schuldenkrise (obwohl ungelöst) von den Medien schließlich nicht mehr verfolgt wird, genau zu dem Zeitpunkt, zu dem der von den Sanktionen befreite Iran den Verkauf seines Öls in Euro ankündigt … und dass am nächsten Tag die Deutsche Bank von allen Seiten attackiert wird.

Von Anfang an war es eine der Hypothesen unseres Teams, Sie erinnern sich, dass der wahre „Game-changer“ für die globale Vorherrschaft des Dollars tatsächlich der Euro ist. Weil der Euro ganz offensichtlich die erste Währung war, die in direkter Konkurrenz stand zum einzigartigen Status des Dollar als internationaler Reservewährung. Und wenn man in der Retrospektive sich einmal die oben dargestellte Abfolge der Ereignisse anschaut, kann man sich nicht davon abhalten, festzustellen, dass der wahre, in den letzten zehn Jahren stattfindende Krieg ein Krieg zwischen den Vereinigten Staaten und Europa war. Ein Krieg, während dem der Yuan, die BRICS, die New Development Bank und ein ganzes zum Westen alternatives System in Ruhe Fortschritte machen konnte, während der Westen sich heimlich aufrieb[6].

Wie sehr jeder Widerstand gegen Veränderung zwecklos ist. Obwohl …

Wenn man jetzt das, was 2007-2008, dem offiziellen Beginn der Krise, passiert ist, und diese neue Episode, die die Finanzwelt so beunruhigt vergleicht, dann drängt sich uns ein Bild der zehnjährigen Krise auf: die Abstürze, die die Werte am Anfang der Krise erlebt haben, waren riesig und das System stand kurz davor, völlig zusammenzubrechen. Auf eine bestimmte Art gibt der Prozess des Zusammenbruchs den Eindruck, angehalten worden zu sein, genau bevor er den Boden berührte. Auf diese Weise ist der Bruch nicht wirklich passiert: irgendwie ein abgewendeter Crash.

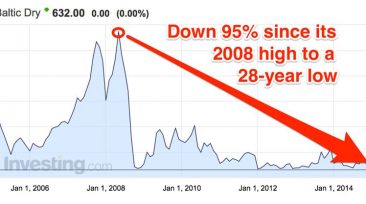

Baltic Dry Index 2006-2014 – Quelle: Business Insider[7]

Baltic Dry Index 2006-2014 – Quelle: Business Insider[7]

Und es ist eine Tatsache, dass damals niemand ein Interesse an dem hatte, woran das System krankte, ganz einfach weil noch nichts dafür vorbereitet war, es zu ersetzen. Also: Standbild … für zehn Jahre.

Zehn Jahre, in denen die ganze Welt gearbeitet hat … zum Besseren oder Schlechteren: die Chinesen haben ihre Wirtschaft umgebaut und sich vorbereitet auf den unvermeidlichen Übergang vom Status der Werkbank der Welt zu dem einer vollwertigen Wirtschaftsmacht, die BRICS haben sich organisiert und haben die Werkzeuge für neue Finanzierungsmechanismen und internationale Governance geschaffen, die Vereinigten Staaten von Obama haben daran gearbeitet, die großen Hindernisse zu de-blockieren, die die Vereinigten Staaten von George W. Bush hinterlassen haben (in erster Linie die Sanktionen gegen den Iran), die Russen haben sich als geopolitische Gegenmacht positioniert, die Vereinigten Staaten des Pentagon haben sich aus vielen Orten der Welt zurückgezogen, aber sind einmarschiert auf das Territorium Europas, das als Front, die unbedingt gehalten werden muss, gesehen wird, die Finanzmächte haben den größten Teil der Projekte blockiert, von denen man annehmen könnte, dass sie sie betreffen … aber nicht alle (in der Realität haben sie allerdings einen großen Teil ihrer Pracht verloren), und was die Europäer betrifft, der Euro hat widerstanden und die Abkopplung von den Vereinigten Staaten hat trotzdem Fortschritte gemacht auch wenn eine echte Governance der Eurozone immer noch auf sich warten lässt (… bis das britische Referendum kommt, wie wir es weiter hinten sehen werden), wie auch eine gemeinsame europäische Verteidigung.

In Kürze: vor 8 Jahren konnte das System nicht brechen, ohne den ganzen Planeten in eine gigantische Katastrophe zu reißen, heute könnte man annehmen, dass viele Dinge bereit sind, um die planetare Wirtschaft „zu empfangen“, wenn das alte System die letzten Zentimeter nimmt, die es vom Aufschlag auf den Boden trennen.

Nun scheint es, dass dieser finale Crash jetzt im Gang ist.

Die westliche Bankenkrise, unvermeidliche Folge des Absturzes des Ölpreises in Dollar, bringt die Finanzwelt zum Erbeben. Dies hat zwar in China begonnen, aber, wie wir es insbesondere in der letzten Ausgabe erklärt haben, hat das, was in China bebte, nichts spezifisch chinesisches: das war der chinesische Teil des berühmten west-zentrierten Finanzsystems. Und jetzt ist es in der Tat schon nach Europa aufgestiegen …

Das heißt, unser Team glaubt, dass der psychologische Schock (Panikrisiko bei den Regierungen und den Bevölkerungen) derzeit am gefährlichsten ist in dieser Krise der Märkte und der Banken. Denn im Grunde müssen sich die wahnhaften und völlig künstlichen Bewertungen dieser Schlüsselspieler dieses alten Finanzsystems, welche die Banken und die Märkte sind, eines Tages entleeren, damit die korrespondierende gigantische Schuldenlast endlich restrukturiert wird und die Wirtschaft endlich neu starten kann. Ohne die Tatsche zu berücksichtigen, dass es auch nötig ist, dass die gigantischen Finanzmächte geschwächt werden, damit die Politik endlich die Dinge wieder komplett in die Hand nehmen kann – in der Hoffnung, dass sie sich weiterhin in der Demokratie verankert, andernfalls könnte diese Wiederübernahme durch die Politik in den Taschen der Militärs enden.

Unser Team möchte jetzt eine komplementäre Interpretationsachse der Triebfedern der globalen systemischen Krise vorschlagen, die einen aus der Sicht der Antizipation interessanten Gesichtspunkt darstellt.

Seit die Meister des 20. Jahrhunderts zu Beginn des 21. Jahrhunderts an die Küsten der „Neuen Welt“ gelangt sind, haben sie sehr schnell die neuen Horizonte, die von den Schwellenländern geöffnet wurden, verstanden. Die alte „dritte Welt“, dann „sich entwickelnde Welt“, die jetzt als an der „Schwelle“ stehend bezeichnet wird, wo sie die Schwelle bereits überschritten hat, entfaltete sich vor ihren geblendeten Augen. Besonders die Vereinigten Staaten, aber auch Europa, nämlich der bis dato dominierende Club, haben sich zuerst die Hände gerieben in Aussicht auf die wunderbaren, sich ihnen öffnenden Märkte.

Die ganze westliche Wirtschaft hat sich deshalb kopfüber in ein allgemeines Projekt der wundersamen Investition gestürzt mit dem Ziel, sich darauf vorzubereiten, die gigantische Nachfrage zu befriedigen, die sie überschwemmen würde. Um das zu tun, haben die Unternehmen Prognosen gemacht für enthusiastische und sehr überzeugende Ergebnisse, um von den Banken die notwendigen Mittel zu erhalten für ihre Expansion. Die Kredite wurden bewilligt wegen der Perspektive von außerordentlichen Renditeaussichten. Milliarden und Abermilliarden von Dollar wurden so von den privaten Banken gedruckt und sie haben damit einen exorbitanten numerischen Reichtum in vorausschauender Bewertung geschaffen, von dem niemand zweifelte, dass er sich schnell in wahren Reichtum umsetzen würde.

Bleiben wir einen Augenblick bei der fundamentalen monetären Krise, die dieses Verhalten induziert hat. Wie jeder weiß, verwandelte sich das Geld Dollar der zweiten Hälfte des 20. Jahrhunderts von einem goldbasierten in ein ölbasiertes Geld, dann hat die Ultra-Finanzialisierung es in der Realität in eine neue Etappe katapultiert: das Geld „vorausschauender Wert“. Tatsächlich antizipiert eine private Bank, wenn sie Geld schöpft, um ein Projekt zu finanzieren, dass dieser Kredit den antizipierten Reichtum schaffen wird, und dass das Geld so mit der wirtschaftlichen Realität verbunden bleibt. Und es ist so, dass in einer in einem regelmäßigen Rhythmus wachsenden Wirtschaft das Geld auf diese Weise tatsächlich Geld bleibt.

Aber wenn in einem Moment der Geschichte ein wahnhafter Optimismus ein Wirtschaftssystem ergreift, basierend auf einer die ganze Welt betreffenden und fehlerhaften Antizipation, dann wird das Geld zur Schuld, zur „wahren“ in diesem Fall.

Und das ist, was passiert ist seit 2005, und das stellt in der Tat das Geldsystem in Frage, in dem Maße, in dem sich diese Schuld mit dem „echten“ Geld vermischt.

Tatsächlich ist das Problem des Westens, dass er es unterlassen hat zu verstehen, dass die neuen Märkte auch eine neue Konkurrenz bedeuten würden und dass ihre Unternehmen nicht die einzigen wären, die von dem Manna profitieren würden, wahrscheinlich eher das Gegenteil. Diesen wesentlichen Antizipations-Fehler konnte man zum ersten Mal 2007 sehen und die Subprime-Krise war die des unteren Endes der Nahrungskette des Finanzsystems: die Einzelpersonen, die sich die weltweit einfachsten persönlichen Kredite aufschwatzen ließen in diesem berühmten Kontext von wahnhaftem Enthusiasmus über die allgemeinen ökonomischen Perspektiven. Acht Jahre später ist es das ober Ende der Nahrungskette, das in Flammen aufgeht: die ganze Wirtschaft, die aus dieser Verschuldung geboren wurde, bricht zusammen und die Banken, die für das Verbrechen verantwortlich sind, sind endlich gezwungen, wegen der Irrealität ihrer Bewertungen zu handeln. Die CDS und all diese Produkte, die die Kreditvergabe seit dem Ende des letzten Jahrhunderts erleichtert und unverantwortlich gemacht haben, lösen sich in Rauch auf: Verdampfung von Phantom-Werten, wie vom GEAB schon seit langem antizipiert … es hat zehn Jahre gedauert, bis es passiert, zehn Jahre um eine Krise abzuschließen.

Diese Beschreibung mag erschreckend klingen. Dennoch denkt unser Team weiterhin: dass die „harte Landung“ vor allem eine vorteilhafte „Landung“ sein wird, selbst wenn zahlreiche Akteure dabei Federn lassen werden, dass die Welt zehn Jahre Zeit hatte, sich auf diesen Fall vorzubereiten, der auch eine Lösung ist, dass die Banken zweifellos nicht wirklich bankrott gehen werden (oder nur sehr wenige), weil die Staaten oder die supranationalen Einheiten jetzt gleichermaßen in einer Position sind, die Dinge wieder in die Hand zu nehmen, im Gegensatz zu vor zehn Jahren, dass auch wenn die Indikatoren auf rot stehen, die neuen Indikatoren, die schon auf grün stehen, anfangen, das Licht der Welt zu erblicken, dass neue wirtschaftliche Dynamiken (insbesondere die ganze kollaborative, durch das Internet ermöglichte Wirtschaft) schon da sind, und dass die politischen Systeme, die wieder am Zug sind, nicht lange dazu brauchen werden, sie zu orten, sie zu „framen“, sie kompatibel zu machen, sie zu besteuern und damit den kollektiven Reichtum neu zu schaffen, usw.

Das heißt, es wird Kollateralschäden geben: vereinfachend ist unser Team in Versuchung anzunehmen, das insbesondere alles leiden wird, was „zu groß“ ist. Weil alles, was zu groß ist, auch extrem verschuldet ist.

Die Ölindustrie (Fracking) ist ein charakteristischer Fall dieses Verschuldung-Wahnsinns: die Theorie vom Peak Oil am Beginn des 21. Jahrhunderts hat die Fata Morgana einer Explosion des Ölpreises entstehen lassen, die mathematisch unausweichlich erschien, und unverschämte Investitionen rechtfertigte, basierend auf Hypothesen von grandiosen Erträgen. Wir haben schon gesehen, dass die so „erfundenen“ Ölreserven, derzeit nach und nach verschwunden sind, weil sie nie gefördert werden; sie haben trotzdem existiert in den Bilanzen der Unternehmen (auf Pump) und in denen der Banken – Verdunstung von Phantom-Aktiva.

Wir haben das letzte Mal gesehen, dass wir ernsthafte Schwierigkeiten antizipieren in so kraftvollen Sektoren wie dem der Rüstung, aus demselben Grund: der Todsünde des Stolzes „wir werden mit unseren Waffen den ganzen Planeten abdecken“; wir sehen in dieser Ausgabe, dass die ganze Gütertransportindustrie in Gefahr ist; wir sehen in der nächsten Ausgabe, dass der Hoch- und Tiefbau, der derzeit Milliardengewinne in den Schwellenländern erwartet, dabei ist eine falsche Antizipation zu machen[8]. Wir sind auch seit langem davon überzeugt, dass die Monsantos und die anderen Alchemisten der Agroindustrie große Probleme haben werden … auch unter dem Schlag der Wirkung des Pariser Umweltgipfels und der Wiederübernahme durch die Politik.

Wie wir oben schon ausgeführt haben, ist und bleibt unser wahre Beunruhigung, ob diese Wiederübernahme durch die Politik demokratisch ist oder nicht. In wessen Dienst wird sich diese Politik begeben? In den der Ordnung oder den des guten Daseins? ( für mehr, abonieren Sie)

———————————————————————————

[1] Quelle: LEAP (alte Website), 15/02/2006.

[2] Quelle: Federal Reserve Bank of Saint Louis, 13/03/2006.

[3] Quelle: The Trumpet, 12/2005.

[4] Quelle: The Market Mogul.

[5] Quelle: Wikipedia.

[6] Es ist ziemlich offensichtlich, dass die „NATOisierung“ Europas ab 2014 nach dem gleichen Muster gelesen werden kann.

[7] Wir werden darauf weiter hinten zurückkommen, wollen jetzt nur feststellen, dass dieser Index dabei ist die 300 zu unterschreiten, und also um 50% abstürzt im Vergleich zu den letzten Mittelwerten … was tatsächlich nichts ist im Vergleich mit seinem Absturz von 11.000 auf 600 im Jahr 2008 … aber das sind trotzdem die letzten Zentimeter vor der Insolvenzwelle.

[8] Quelle: Les Echos, 03/07/2015