GEAB 122

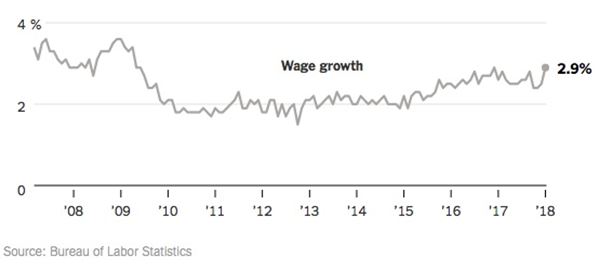

A principios de febrero, las bolsas estadounidenses y, subsecuentemente, el resto de los mercados financieros del mundo, experimentaron una brutal corrección. En solo dos días, el índice Dow Jones perdió sus beneficios del mes de enero y se adentró en una espiral descendente. Desde entonces, el mundo financiero se tambalea. Aunque esta corrección ha mantenido una dinámica propia, principalmente por efecto de los nuevos productos derivados de volatilidad, su punto de partida fue la publicación, el 2 de febrero, de la progresión en enero del crecimiento de los salarios por hora, que aumentaron un 2,9 % después de aumentar un 2,6 % en diciembre[1]. Una aceleración que amenaza al mercado con traer una restricción monetaria antes de lo que se espera en EE. UU. y, como consecuencia, también una desaceleración del crecimiento económico. Dado que, después de nueve años de subida continua – una de las más prolongadas de la historia de Wall Street – el mercado estadounidense comienza a sobrevalorarse[2], todo análisis de crecimiento a la baja se traduce automáticamente en beneficios masivos.

Tras haber deseado durante mucho tiempo que volviera la inflación, los mercados ahora la temen. O, mejor dicho, temen que no traiga consigo una aceleración de la restricción monetaria[3]. La corrección del mercado financiero es una advertencia para el nuevo presidente de la Reserva Federal Estadounidense, Jerome Powell, que relevó a Janet Yellen el 5 de febrero[4]: toda determinación a acelerar la normalización de los tipos podría traducirse en un crac bursátil. El sector financiero reconoce que la euforia pasada depende del dinero fácil y así, el nuevo presidente de la Fed está obligado a mantener la política de Janet Yellen: avanzar hacia la normalización sin prisa, pero sin pausa.

Jerome Powell bajo la presión de los “halcones”

¿Qué hará Jerome Powell? De entrada, efectivamente corre el riesgo de encontrarse atrapado bajo la presión de los “halcones” de la Fed. De hecho, uno de los principales argumentos para la prudencia de Janet Yellen está a punto de caer. La Fed posee un doble cometido: asegurar el pleno empleo y estabilizar la inflación en torno al 2 %. Aparentemente, el primer objetivo ya se ha alcanzado: la tasa de desempleo, al 4,1 %, se acerca a los mínimos históricos[5]. Pero este pleno empleo aún no se traduce en una subida de los precios. Es cierto que la inflación llegó en diciembre al 2,1 %, pero la inflación subyacente, aquella que no tiene en cuenta la energía y la alimentación, permanece al 1,8 %. Y, lo que es más importante, nada garantiza la sostenibilidad de la dinámica inflacionista mientras no se instaure una dinámica precios-salarios. No obstante, los salarios continúan aumentando muy moderadamente. En 2017, la inflación sufrió así una brusca desaceleración, volviendo a descender entre mayo y agosto por debajo del 2 %[6].

Gráfico 1 – Dinámica de los salarios. Fuente: BLS

Es esto lo que justificaba, a los ojos de Janet Yellen, su prudencia. En noviembre se declaró “perpleja” ante la ausencia de la espiral precios-salarios[7]. Y durante la última reunión del Comité de Política Monetaria presidida por ella, el 31 de enero, mantuvo su posición de una subida moderada de los tipos, respaldada por todos los demás miembros[8]. Pero desde que al fin se está perfilando una dinámica salarial y la reducida tasa de desempleo se traduce en un aumento de los salarios, la Fed tiene razones para pensar que la ansiada espiral precios-salarios está a punto de hacerse realidad. Los “halcones” de la Fed están empezando a abogar abiertamente por una aceleración de la restricción monetaria. El 2 de enero, Neel Kashari, presidente de la Reserva Federal de Minneapolis, no dudó en advertir de que “si el crecimiento salarial continúa, podría afectar al ritmo de subida de los tipos”[9]. Prevista para marzo, la próxima reunión del Comité de Política Monetaria de la Fed debería ser la ocasión para aumentar los tipos. Y esta primera reunión presidida por Jerome Powell también será la ocasión para determinar si se inclina por la continuidad o se posiciona del lado de los halcones.

Login

El brexit parecía haber activado la tan esperada redefinición del funcionamiento y los objetivos de la máquina europea. Pero Bruselas prefiere mofarse de las dificultades del Reino Unido y, ahora [...]

El futuro está lleno de datos empíricos que conviene anticipar para alumbrar nuestras decisiones. Es por ello que, cada tres meses, nuestro equipo comparte con sus lectores los datos “brutos” [...]

En esta pequeña sección, abordamos en forma de noticias breves los riesgos que nuestro formato no nos permite desarrollar, pero de los cuales deseamos advertir a nuestros lectores. Siria una [...]

- Petróleo: efecto yoyo - Empresas: atención a las quiebras en tropel - Bitcóin y criptomonedas: bajo control - Metales preciosos, valores seguros Petróleo: efecto yoyo Los anuncios de la [...]

Comentarios